Самый доходный

По оценкам экспертов, наиболее доходным инструментом остаются акции предприятий. При этом они являются и крайне волатильным способом вложения средств. Средняя доходность фондового рынка за 100 лет выше индексов недвижимости, депозитов, инфляции и золота, но в каждый период в течение года ситуация может быть разной, отмечает Игорь Вагизов, управляющий директор ООО «Инвестлэнд» (Официальный партнер ООО «Атон»). «Отдельные акции показывали доходность на уровне около 100% за год. Однако следует учесть, что убытки также могут велики», — отмечает генеральный директор ООО «УК «Кастом Кэпитал» Эдуард Матвеев.

По данным отдела аналитики ООО ИК «ВИТУС», за десять месяцев 2013 года наиболее доходными инструментами на финансовом рынке выступили представители сектора торговли и фармацевтики. «В частности, акции «Магнита» и «Протека» с начала года выросли на 83,1% и 60,5%. Бизнес данных компаний демонстрирует высокий темп роста, что может и в дальнейшем положительно отразиться на динамике акций. Не отстает от них и телекоммуникационный сектор: так, акции Мегафона выросли с начала года на 49,9%», — отмечает начальник отдела аналитики ООО ИК «ВИТУС» Анастасия Афонина.

Среди зарубежных активов наиболее доходным инструментом на финансовом рынке выступил американский индекс S&P500. «Российскому инвестору для получения дохода необходимо было бы осуществить покупку так называемого фонда ETF на индекс S&P500 на американской фондовой бирже. В результате доходность за десять месяцев составила бы 23,4%. Однако с учетом изменения курса доллара итоговая доходность от операции оказалась еще выше — 29,5%», — рассказывает Анастасия Афонина.

Самый убыточный

По данным отдела аналитики ООО ИК «ВИТУС», самой убыточной инвестицией за десять месяцев выступило вложение в предприятия энергетики и металлургии. Тяжелое положение в данных отраслях в совокупности со слабыми финансовыми результатами данных компаний крайне негативно сказываются на котировках акций: в частности, акции МРСК Урала с начала года потеряли порядка 73%, отмечает Анастасия Афонина. Также существенное снижение продемонстрировали сельскохозяйственные товары и драгоценные металлы. «На фоне хороших урожаев кукурузы и кофе цены на данные товары упали на 38,7% и 26,7% соответственно. В свою очередь, падение цен на золото было связано с опасениями продажи запасов данного металла со стороны проблемных стран Еврозоны. Также негатив для золота добавили сильные темпы восстановления американской экономики и повышение опасений скорого сворачивания стимулирующих программ», — рассказывает Анастасия Афонина.

Самый рискованный

По мнению экспертов, самыми рискованными действиями на финансовом рынке являются спекулятивные операции с фьючерсами и опционами, хотя изначально эти инструменты появились, напротив, для того, чтобы хеджировать риски, отмечает Игорь Вагизов. По оценкам аналитиков ООО ИК «ВИТУС», наиболее рисковыми инструментами являются опционы. «По ним «плечо» может доходить до 25: это означает, что на 1 рубль собственного капитала инвестор может еще использовать 25 рублей заемного капитала. Однако платить за использование капитала не надо, поскольку это особенность самого инструмента, который дает такую возможность. В результате доходность увеличивается в разы, хотя и убытки могут быть колоссальными. Поэтому данный инструмент подходит для опытных инвесторов, которые работают на фондовом рынке уже не один год», — объясняет Анастасия Афонина. Тем не менее, по словам Игоря Вагизова, от спекуляций этими инструментами серьезные крупные инвесторы держатся, как правило, в стороне, в отличие от новичков, которые зачастую теряют капитал на таких операциях.

Самый популярный

Самым востребованным инструментом для вложения средств среди широких масс остается банковский вклад. По данным ГУ Банка России по Пермскому краю, темп роста объемов вкладов в Пермском крае в 2013 году остался на уровне прошлого года и составил 8,9%. «В 2013 году наблюдается снижение ставок и по кредитам, и по вкладам. Соответственно, желание населения взять кредит под низкий процент, а не сохранять деньги на счете вполне объяснимо», — отмечают специалисты Западно-Уральского банка Сбербанка России.

Средневзвешенные ставки по краткосрочным вкладам в рублях в 2013 году находились в диапазоне от 5,37% на 1 сентября до 6,25% на 1 марта, по долгосрочным — от 6,41% на 1 июля до 8,26% на 1 марта, сообщает ГУ Банка России по Пермскому краю.

«Банки, ведущие агрессивную политику на рынке вкладов, то есть предлагающие высокие ставки по вкладам, аналогично действуют на рынке кредитования. Их стратегия формирования кредитного портфеля определяет высокую долю необеспеченных кредитов, что чревато повышением доли просроченной задолженности и ослаблением стабильности положения таких банков. Учитывая опыт предыдущих лет, а также стратегию применения превентивных мер ЦБ, можно ожидать дальнейшее снижение ставок по вкладам», — отмечают специалисты Западно-Уральского банка Сбербанка России.

По мнению Натальи Кондрашовой, директора филиала БКС Премьер в Перми, депозит следует рассматривать при любых ситуациях на рынках как инструмент получения небольшого, но стабильного дохода с минимальным риском потерь. «Вместе с тем в портфеле даже весьма консервативного инвестора непременно должны быть агрессивные инструменты, если речь идет о накоплениях на цель через 5 и более лет», — поясняет г-жа Кондрашова.

Самый жизненный

Unit linked — страхование жизни с инвестиционной составляющей — широко распространено на Западе, в России первые попытки создать продукты «квази» Unit Linked совершились только в 2006-2007 году. В последующие пять лет страховщики жизни продвигали идеи инвестиционного страхования жизни среди регуляторов и надзора, тогда же было решено перейти на термин «инвестиционное страхование жизни» (ИСЖ).

По оценкам экспертов, ИСЖ в России — это smart-версия западного Unit Linked, поскольку страхователю гарантируется возврат денежной премии, а инвестиционные риски несет компания-страховщик. «По сути, это структурный продукт со 100-процентной защитой капитала, «обернутый» в Договор страхования жизни. Средства инвестора направляются в инструменты с фиксированной доходностью, а также специальные инструменты, позволяющие клиенту напрямую участвовать в росте выбранного базового актива. Можно поучаствовать в росте всех экономик мира либо сделать ставку на «вечные темы» — золото или нефть», — отмечает Наталья Кондрашова. По ее мнению, у программы ИСЖ есть несколько преимуществ: она позволяет сохранить деньги «от самого себя», гарантированно получить все вложенные средства в заранее оговоренный день, приплюсовать к ним дополнительный доход от инвестирования. «А также создать себе «подушку безопасности» на случай возникновения проблем со здоровьем. И наконец — накопления по страховым программам не подлежат конфискации, не подлежат разделу при разводе. При наступлении страхового случая выгодоприобретатели получают деньги через несколько дней, а не месяцев», — отмечает г-жа Кондрашова.

Самый долгоиграющий

По мнению аналитиков ИК «ВИТУС», инвестиционным инструментом, доходность которого невысока, равно как и риски его обесценения, в течение десятилетий являются облигации, в особенности государственные бумаги. Так, доходность к погашению 10-летних облигаций Германии составляет 1,7%, Франции — 2,185%, Италии — 4,063%, Греции — 8,623%. Доходность 10-летних облигаций США составляет 2,737%, России — 4,177%.

«Выбрав облигации страны, которая, по вашему мнению, через десять лет не объявит дефолт, человек может гарантировать себе доходность. Доходность чаще всего незначительная, однако и риски обесценения такого инструмента невелики», — отмечает Анастасия Афонина.

Самый роскошный

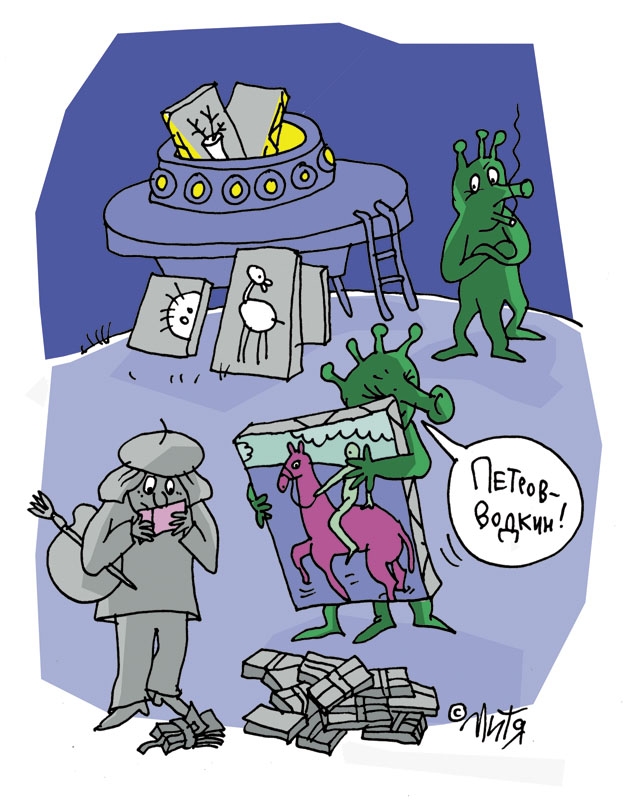

Инвестиции в искусство — это большой риск: там много подделок, даже известные аукционы не застрахуют от них, считает Наталья Кондрашова. «Чтобы на этом зарабатывать, нужно постоянно устраивать выставки, по сути, организовывать свой галерейный бизнес и заниматься этим постоянно, нанимая экспертов по хранению, оценке, галерейному бизнесу. Инвестиции в искусство — это скорее инвестиции в PR, ведь тот художник, который сейчас моден, стал таким благодаря раскрутке, и цена на его произведения сразу возрастает. Другой вариант — покупать произведения уже признанных авторов за космические деньги», — отмечает Наталья Кондрашова.

По мнению Эдуарда Матвеева, генерального директора ООО «УК «Кастом Кэпитал», предметы роскоши и искусства являются превосходным вложением средств. Однако с одним «но»: приносить стабильный долгосрочный доход будут лишь высококлассные активы в отличной сохранности. «Как правило, они являются дорогостоящими, как и само обладанием ими, поскольку потребуются экспертиза, хранение, страховка. Кроме того, они обладают более низкой ликвидностью, чем традиционные финансовые инструменты: в момент кризиса желающих их купить нужно будет еще поискать», — отмечает Эдуард Матвеев.

Существует и альтернативный вход на этот рынок — через фондовый рынок, то есть через покупку акций производителей предметов роскоши, например, бумаг корпорации LVMH Moet Hennessy — Louis Vuitton, объединяющей порядка 60 luxury-брендов, с общей капитализацией порядка 70 млрд евро, добавляет Наталья Кондрашова.

Самый экстраординарный

Самыми экстраординарными инструментами являются фьючерсные контракты на погоду, которые торгуются на Чикагской товарной бирже, считают аналитики ИК «ВИТУС». «Базовым активом фьючерсных контрактов на погоду может быть температура, скорость ветра, влажность воздуха и атмосферное давление. Благодаря этим инструментам производители могут застраховать будущий урожай от плохих погодных условий, а потребители электроэнергии защититься от повышенных расходов во время аномально холодной зимы», — рассказывает Анастасия Афонина, отмечая при этом, что такие контракты не пользуются популярностью у российских инвесторов, поскольку анализ и прогнозирование данных инструментов достаточно сложны как доходность.

География и отрасли

Эдуард Матвеев, генеральный директор ООО «УК «Кастом Кэпитал»:

- Акции всегда считались наиболее привлекательным долгосрочным инструментом, ведь в данном случае вы вкладываете в бизнес. По географическому принципу наиболее доходными остаются западные рынки акций — США и Европы. Рынки Азии, Африки и Латинской Америки в среднем сильно уступают. Это немного странно, на первый взгляд, учитывая сумасшедшую динамику Дубайского (+78,67%), Венесуэльского (+434%) и Аргентинского (+126%) фондовых рынков, но в то же время и риски на развивающихся рынках несравненно выше. Если рассматривать акции по отраслевому признаку, то наиболее популярными остаются акции финансовых (динамика американских банков после обвала 2008 года впечатляет — по 50-60% в год) и интернет-компаний, в наименьшей степени интересны энергетические и промышленные компании.